“ბოლო 4 წელიწადსა და 4 თვეში საქართველოს ბანკებმა 3-ჯერ მეტი წმინდა მოგება მიიღეს, ვიდრე მათი არსებობის 15-წლიან ისტორიაში მთლიანად” – ამის შესახებ ეკონომიკის ექსპერტი მიხეილ დუნდუა „ფეისბუქის“ საკუთარ გვერდზე წერს.

„ბანკები და ფინანსები” პოსტს უცვლელად გთავაზობთ:

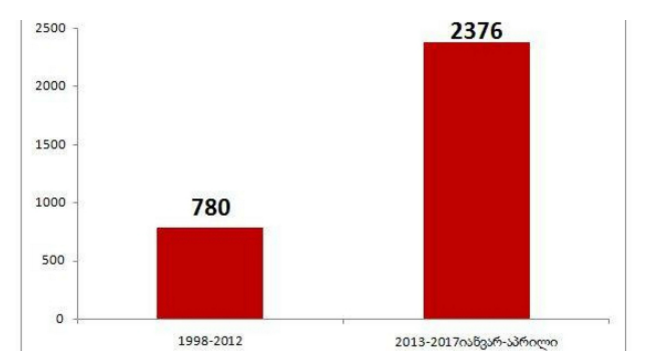

1998-2012 წლებში კომერციული ბაკების 15 წლიანი ჯამური წმინდა მოგება 780 მილიონი ლარია, 2013-2016 წლებში და 2017 წლის პირველ მესამედში საქართველოს ბანკების ჯამური წმინდა მოგება 2 მილიარდ 376 მილიონი ლარია.

გადავიყვანოთ ეს თანხები დოლარში შესაბამისი კურსებით და აღმოვაჩენთ რომ, მაინც 2-ჯერ აღემატება ბოლო 4 წელი და 4 თვე წინა 15 წლიან დაჯამებულ ისტორიას.

საბანკო სექტორის მოგების მკვეთრი ზრდა უკავშირდება მის აქტიურობას უპირატესად საცალო-სამომხმარებლო სექტორში და არა ეკონომიკის განმავითარებელ დარგებში.

სამწუხაროდ 2012 წლის შემდეგ ეროვნული ბანკის ყოფილმა ხელმძღვანელმა ყურადღების მიღმა დატოვა და თვითდინებაზე მიუშვა პროცესი, რომელმაც საბოლოო ჯამში მიგვიყვნა მოსახლეობის ჭარბვალიოანობამდე.

დღეს ეროვნული ბანკი დაგვიანებულად , მაგრამ მაინც იწყებს სავალუტო ფონდის და საერთაშორისო ინსტიტუტების რეკომენდაციების შესრულებას, რომელმაც საბანკო სექტორი სწორი მიმართულებით უნდა განავითაროს და ჩააყენოს ეკონომიკური წინსვლის სამსახურში.

ველოდები ეროვნული ბანკისაგან, როდის გადავა სისტემა “ბაზელ 3”-ზე. ველოდები მთავრობისაგან, როდის დაიწყება საპენსიო რეფორმა, რომ გაჩნდეს გრძელვადიანი რესურსი ეროვნულ ვალუტაში ეკონომიკის განმავითარებელი სექტორების დასაკრედიტებლად.

“ბაზელ 3”-ზე გადასვლა იმასაც ნიშნავს, რომ კომერციულ ბანკებს კაპიტალის ადეკვატურობის დასაცავად მხოლოდ ფულის და ფულთან გათანაბრებული აქტივების დარეზერვება მოუწევთ და არა ისე როგორც დღეს ხდება – ნაკლებხარისხიანი ფასიანი ქაღალდების დარეზერვების ხარჯზე ფინანსური სტაბილურობის მოძველებური დემონსტრირება.

როცა დასარეზერვებელი აქტივების ხარისხი გაიზრდება , შემცირდება ბანკების მოგება, მაგრამ გაიზრდება ბანკების ფინანსური სტაბილურობა , რაც საფინანსო სექტორს გრძელვადიანი მდგრადი განვითარების საფუძველს შეუქმნის.

2015 წლის ივნისში გერმანიის განვითარების ბანკმა (KfW) და „ფრანკფურტის ფინანსებისა და მენეჯმენტის სკოლამ“ კვლევა მოამზადა და საქართველოს საფინანსო სისტემის გასაუმჯობესებლად რეკომენდაციები გასცა

გთავაზობთ ამონარიდებს დოკუმენტიდან:

“… მცირედი წვლილი აქვს ეკონომიკურ განვითარებაში

ადგილობრივი საბანკო სისტემის და საფინანსო სექტორის უმთავრესი როლი არის დაგროვების გარდაქმნა სესხად, ხელმისაწვდომ პირობებში. 2009 წლამდე საბანკო სექტორის ძლიერი ზრდის მიუხედავად ასეთი პოზიტიური განვითარება არ მოჰყოლია, რადგანაც საპროცენტო განაკვეთი სესხზე იყო ძალიან მაღალი. მას შემდეგ უცხოურ ვალუტაში გაცემულ სესხებზე აღინიშნება გარკვეული გაუმჯობესება და არის თანაბარი განვითარების მქონე ქვეყნებში არსებული საპროცენტო განაკვეთის სადარი. მაგრამ ადგილობრივ ვალუტაში სესხების მარჟა არის უკრაინაზე ორჯერ მაღალი და სომხეთის მარჟის 265%. ასევე მიუხედავად იმისა რომ სესხის ვადიანობა გაიზარდა 2008 წლამდე, ვადიანობა კვლავ ძალიან მოკლეა. საშუალო ვადიანობა უცხოურ ვალუტაში არის 16.9 თვე, ხოლო ადგილობრივში 15.3. მიუხედავად იმისა, რომ ვადიანობის ზრდის მხრივ არის ტენდენცია, პროგრესი არის ძალიან ნელი. საბანკო სესხების კონტრიბუცია ეკონომიკის ზრდაში არის ძალიან მწირი, რადგანაც საბანკო პირობები რთული მისაღებია ინვესტორთათვის.

ის აფინანსებს მოხმარებას…

ვარდების რევოლუციის შემდგომ საქართველოში მოხდა ვაჭრობისა და შინამეურნეობების დასაფინანსებლად სასესხო პროდუქტების ზრდა, რომელსაც ფართო გაგებით „სამომხმარებლო“ განმარტება გააჩნია. სავაჭრო სესხები 7.9 -ჯერ გაიზარდა, ხოლო შინამეურნეობების სესხები 24.4-ჯერ 2005-იდან 2015 წლამდე. სავალუტო ფონდის მონაცემებით ბოლოდროინდელ დევალვაციამდე 2014 წელს სამომხმარებლო სესხების მომხმარებლების ერთი მესამედი თავისი შემოსავლების ნახევარზე მეტს საბანკო სესხების მომსახურებაზე ხარჯავდნენ. სასესხო ტვირთი ძირითადად უზრუნველყოფილია უძრავი ქონებით. გასული დეკადის უკუ-დაგროვებითი პროცესების გათვალისწინებით უძრავი ქონება არის მთავარი აქტივი შინამეურნეობების ხელში და ეს აქტივები დიდი პრობლემის ქვეშ არის.

… და ივიწყებს მცირე და საშუალო ზომის საწარმოებს არასაქალაქო ტიპის დასახლებებში.

თეორიულად საბანკო პროდუქტების ფართო არჩევანი არსებობს, მაგრამ პრაქტიკულად შეზღუდული რჩება ბიზნესისთვის სესხებთან წვდომა (განსაკუთრებულად მცირე და საშუალო ზომის საწარმოებისთვის). ამის ერთერთი მიზეზია ის რომ საბანკო სესხები საქართველოში რჩება ძალიან კონსერვატიული და ბანკები ფოკუსირებას ახდენენ „იოლად ხელმისაწვდომ ხილზე“. აქ არსებობს ბევრი შემზღუდავი მოთხოვნები, რომელსაც ბანკები უყენებენ ბიზნეს სექტორს და ეს ძალიან ართულებს სასესხო პროდუქტებთან წვდომას განსაკუთრებით მცირე და საშუალო ზომის საწარმოებისათვის. ბიზნეს სესხების ძალიან მაღალი დამოკიდებულება საუზრუნველყოფო ქონების სახით უძრავი ქონების გამოყენებასთან მიუთითებს საბანკო სექტორის შეზღუდულ შესაძლებლობაზე დააკმაყოფილოს საწარმოების სასესხო საჭიროებები. ბანკების მიერ მცირე და საშუალო ზომის საწარმოების დაფინანსების უუნარობა პირდაპირ იწვევს პრობლემებს ეკონომიკურ ზრდაში. მსოფლიო ეკონომიკური ფორუმის 2014 წლის კონკურენტუნარიანობის შესწავლის მიხედვით 18.8 %-სთვის ფინანსებთან წვდომა არის უმთავრესი პრობლემა ბიზნესის წარმოებაში, თავის წონით პრობლემებში ის ჩამორჩება არაადექვატური განათლების მქომე სამუშაო ძალის ფაქტორს და უსწრებს ყველა სხვა ფაქტორს, რომელიც ასახულია მსოფლიო ეკონომიკურ ფორუმში.

მიუხედავად იმისა, რომ ბანკებს განვითარებული რეგიონლური ოფისები გააჩნიათ, სესხების ¾ კვლავ თბილისში გაიცემა და ამით ხელს უწყობს რეგიონალური უთანასწორობის წარმოშობას, იმის გათვალისწინებით, რომ თბილისში ცხოვრობ საქართველოს მოსახლების 26 %, მაგრამ საერთო დასაქმების 62.6 % მოდის თბილისზე. სოფლის მეურნეობაზე გაცემული სასესხო პორტფელი, რომელსაც თავისი ბუნებით რეგიონალური დანიშნულება გააჩნია, საერთო სესხებიდან მხოლოდ 2.2%-ს მოიცავს. და ეს მაჩვენებელიც მიღწეულია ძირითადად სუბსიდირების პროგრამების ხარჯზე.

ფინანსური სექტორის არქიტექტურის გაუმჯობესებისათვის …

2014 წლის მაისში სსფ და მსოფლიო ბანკის ერთობლივი მისია ეწვია საქართველოს ფინანსური სექტორის შეფასების პროგრამის ფარგლებში. თავისი არსით FSAP მისია პრუდენციულია. ეროვნულ ბანკს რომ გაეთვალისწინებინა ამ მისიის პრუდენციული რეკომენდაციები საბანკო სექტორის მხრიდან საინვესტიციო საქმიანობის დაფინანსების ნაკლებუნარიანობასთან დაკავშირებით, შექმნიდა შესაძლებლობას ამ პრობლემის გაუმჯობესებისათვის.

• შეზღუდოს უცხოური ვალუტის სესხება არაჰეჯირებული მსესხებლებისათვის და მოკლევადიანი დეპოზიტები უცხოურ ვალუტაში , რაც შეზღუდავს სამომხმარებლო დაკრედიტებას და გაზრდის საინვესტიციო სესხებს;

• გადახედოს უზრუნველყოფილი ტრანზაქციებისათვის სამართლებრივ რეგულირებას, რომელიც სავარაუდოდ ბანკებს აიძულებს გააუმჯობესონ ანალიტიკური შესაძლებლობები, და გაზარდონ პროექტების დაფინანსება.

• ჩამოაყალიბოს დეპოზიტების დაზღვევის სქემა და გააძლიეროს კონკურენცია ბანკებს შორის და შექმნას მცირე ინსტიტუციებისთვის შესაბამისი აქტივობის დონე.

სავალუტო ფონდის რეკომენდაციების გარდა სხვა დამატებითმა ზომებმა შესაძლოა გააუმჯობესოს საფინანსო ინსტიტუტების არქიტექტურა:

• არასაქალაქო ტიპის დასახლებებში სესხებთან წვდომის გაუმჯობესების მიზნით, გადაიხედოს კანონი მიკროსაფინანსო ორგანიზაციების შესახებ და გაუმჯობესდეს მსო-ებს წვდომა ფონდირების წყაროებთან, ეროვნული ბანკის რეფინანსირების სესხებთან და საერთაშორისო საფინანსო ორგანიზაციებთან;

• წახალისდეს ლიზინგი, რომელიც სავარაუდოდ სოფლის მეურნეობის სექტორში წაახალისებს ინვესტიციებს;

• განვითრდეს მეორე დონის საპენსიო ფონდი (ფონდირებული საპენსიო სისტემა) ეროვნულ ვალუტაში გრძელვადიან ფინანსებთან წვდომის გაუმჯობესების მიზნით;

• მოხდეს საპარტინორო ფონდის ორგანიზაციული ოპტიმიზაცია და გაძლიერდეს ანგარიშვალდებულება ეფექტურობაზე და განვითარებაზე ზემოქმედების კუთხით,” – წერს დუნდუა.